- суть ПДВ

- Особливості роботи на ССО

- Єдиний податок на поставлений дохід

- Як зменшити ПДВ - основні способи оптимізації

- застосування відрахувань

- Передача майнових прав

- виданий аванс

- грошова позика

- завдаток

- Транспортні витрати як накладні витрати

- Агентський договір

- колектив інвалідів

- Вексель замість авансу

- просте товариство

- приклад роботи

- неустойка

- висновок

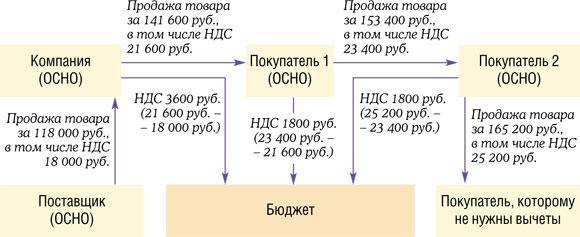

Податок на додану вартість - один з основних джерел поповнення державного бюджету. Податкова буде створювати всі умови, щоб ці надходження були максимально великими. Різні режими оподаткування і тонкощі в законодавчих актах дозволять компаніям уникнути сплати ПДВ або досягти мінімізації кінцевої суми податку.

суть ПДВ

Це федеральний податок, детально про який нам розповідає глава 21 НК РФ. Дана частина кодексу в останні три роки не зазнала істотних змін.

Податкова ставка не фіксована: може застосовуватися 18% (загальний режим), на ряд товарів - 10% (п.2 ст.164 НК РФ), в особливих випадках -0% (експортні продажі).

Податкова база - дельта суми від реалізації товарів, послуг і витрат з придбання.

Зменшити суму до сплати можна наступними шляхами: збільшення частки відрахувань, скороченням обсягів реалізації або переходом на пільгові оподаткування. Розглянемо кілька існуючих законних методів по скороченню ПДВ.

Як правильно заповнити податкову декларацію на ПДВ ви можете прочитати тут.

Особливості роботи на ССО

Спеціальний режим оподаткування - УСН призначений скоротити витрати по податках. Для переходу на спрощену систему оподаткування для ТОВ , Потрібне дотримання умов:

- Чисельність персоналу не перевищує 100 осіб.

- Обсяг виручки за шість місяців поспіль менш 75 млн. Руб.

- У організації відсутні філії.

- Компанія не входить в список статті 346.12 НКРФ, п.3.

Для зміни системи необхідно звернутися до податкового органу з письмовою заявою необхідної форми. За результатами розгляду заяви та при дотриманні перерахованих вище умов, компанія буде звільнена від сплати ПДВ на термін не більше 12 місяців, починаючи з наступного календарного року.

Якщо компанія не відповідає вимогам для переходу на ССО, то можна розділити бізнес на частини. Тим самим кожна невелика компанія матиме право на застосування спеціального режиму, а в підсумку виходить економія на зобов'язання перед бюджетом.

Існує два негативних моменти переходу:

- На момент переходу рекомендується вирішити питання з сумами, висунутими раніше до відрахування. Юристи радять вихід із ситуації у вигляді процедури реорганізації. У цьому випадку від новоствореної компанії не буде потрібно робити відновлення цих сум ПДВ, а реорганізована фірма спокійно перейде на спрощений режим.

- Дуже часто в умовах сучасної ринкової системи, контрагенти на ОСНО не бажають вступати в домовленості зі спрощенцями. Це обумовлено підвищенням податкового навантаження на їх бюджет. Дозволити такі ситуації можна залученням покупців через систему знижок.

Як працює на практиці схема оптимізації ПДВ за допомогою агентського договору - дивіться тут:

Єдиний податок на поставлений дохід

Ще один режим оподаткування, при якому компанія отримує звільнення від обчислення і сплати ПДВ. ЕНВД залежить від виду діяльності та торгової площі. Визначається множенням базової прибутковості на місяць на фізичні показники (кількість працівників, площа).

Наприклад, базовий показник для розміщення реклами на поверхні транспортного засобу - 10 000 руб., Роздрібної торгівлі розносна і развозного плану - 1 000,00 руб. Дохід фірми в розрахунку не бере участь.

Як розрахувати ЕНВД для ІП і ТОВ ви можете прочитати в цій статті.

Як зменшити ПДВ - основні способи оптимізації

Якщо компанія не відповідає критеріям законодавства для застосування пільгового режиму оподаткування, то існує кілька можливих методів по зменшенню ПДВ. Розглянемо кожен окремо.

застосування відрахувань

У статті 171 НКРФ вказані категорії платників податків, які мають право на відрахування. Скористатися зменшенням податкової бази можуть тільки компанії на ОСНО.

Для цього рекомендується укладати договори на надання послуг і поставку матеріалів з фірмами, які є платниками ПДВ. І обов'язково потрібно вимагати коректного документального оформлення господарських операцій з дотриманням всіх діючих норм законодавства.

Так як при проведенні податкової перевірки можуть бути відхилені відрахування з серйозними порушеннями в документах.

Наприклад, помилка в найменуванні контрагента в с / ф, хибний ІПН, спричинять відмову податкової у застосуванні вирахування.

Податкові консультанти рекомендують компаніям бути максимально обачними перед укладенням договору: можна перевірити контрагента через офіційний сайт податкової nalog.ru (ризики бізнесу) і дуже важливо запросити копії установчих документів для застосування.

Тим самим ви убезпечите себе від так званих фіктивних угод і компаній-одноденок.

Схема оптимізації ПДВ з прикладами розрахунків.

Передача майнових прав

Виграти тимчасову відстрочку зі сплати ПДВ, а тим самим зменшити суму податку до сплати в певному періоді, можна за допомогою внесення умов по моменту передачі майнових прав від продавця до покупця тільки після остаточної оплати.

При таких договірних умовах продавець товарів з високою вартістю на поетапній оплаті отримує можливість відстрочки сплати ПДВ.

виданий аванс

Ще одним методом зменшення розміру ПДВ є додатковий відрахування по рахунок-фактурами постачальників, яким компанія виробила передоплату.

Наприклад, ми хочемо 10 червня придбати деталь для верстата, але поставка її можлива тільки через два місяці. Домовимося з контрагентом про внесення передоплати та виставленні с / ф на аванс.

І ми зможемо скористатися вирахуванням вже в другому кварталі. А в момент поставки товару ПДВ відновиться. Але це вже буде інший звітний період.

грошова позика

Можливий хід по зменшенню податку на додану вартість - це заміна порядку оплати майбутньої реалізації договором позики грошових коштів . Тобто покупець замість передоплати за майбутню поставку надає продавцеві займ.

В результаті кошти компанією отримано, а необхідність обчислення ПДВ з авансу відпадає. А погашення позики виробляємо підписанням акту взаємних розрахунків. В результаті схлопивается заборгованість за двома договорами.

Важливо приділити особливу увагу тонкощам оформлення договору позики: прописати максимально конкретні цілі надання в користування грошових коштів, а також рекомендується дотримуватися тимчасові розмежування між надходженнями грошей, реалізацією, заліком, щоб не викликати у податківців додаткових підозр.

завдаток

Додатковий шанс скоротити податкову базу надається схемою застосування задатків на закупівлю матеріалів і сировини. Такий вид передоплати буде корисний для будівельних фірм.

Цей метод також вимагає обачності при укладанні договору: рекомендується прописати в договорі, угоді чіткі умови надання завдатку. І замовнику потрібно дуже конкретно прописати призначення платежу, щоб уникнути спірних моментів.

Транспортні витрати як накладні витрати

Цей варіант підходить тільки компаніям, що працюють за ставкою 10% (продовольчі товари, продукція для дітей та інші). Безпосередньо транспортні послуги мають ставку ПДВ 18%, але можна закласти суму цих витрат в калькуляцію продажної ціни продукції і тим самим знизити ставку податку до сплати.

Розглянемо конкретний приклад: Компанія продає олію зі ставкою 10%. Обсяг продажу складає 100 літрів по 60 руб., Тобто всього сума реалізації 6 000 руб. При цьому витрати з доставки до замовника складають 1000 руб. Їх продавець відобразить в реалізації окремим рядком. У підсумку, ПДВ до сплати буде 780 руб.

Якщо ж включити транспортні витрати в ціну масла, то отримаємо продажну ціну 70 руб. за літр. І реалізація аналогічного першої ситуації кількості обійдеться сумою податку в 700 руб. Очевидна економія - 80 рублів.

Основні схеми оптимізації сплати ПДВ.

Агентський договір

Якщо ваш постачальник товарів і послуг не є платником ПДВ, то компанія втрачає можливість скористатися вирахуванням з таких покупок. Вихід із ситуації: агентська схема. Агент отримує і перепродує товар за дорученням покупця (принципал).

В результаті агент має прибуток у вигляді винагороди за договором і платить ПДВ тільки з цієї суми. Передоплата за поставку товару в цій ситуації є оплатою за агентським договором і не підлягає обкладенню ПДВ.

Рекомендуємо приділити увагу підтверджуючих документів згідно з агентською угодою: обов'язково має бути письмова конкретне доручення посереднику, оригінали документів постачальника, звіт агента.

колектив інвалідів

Наступним способом зменшити податкову базу є отримання пільги по ст.149 НК РФ, тобто за залучення до праці інвалідів.

Нюансом є те, що чисельність таких працівників повинна становити не менше 80% від загального списку. Або 50% в разі, якщо статутний капітал повністю належить громадським компаніям інвалідів.

Такий крок має на увазі збільшення обсягу документації, дотримання спеціальних режимів праці, ну і, звичайно ж, вибагливі ставлення податкових інспекторів.

Вексель замість авансу

Цей метод використовується рідко, хоча абсолютно законний. Принцип такий: постачальник випускає вексель, потім передає за плату його за актом покупцеві. При цьому надійшла сума оплати не зізнається авансом. Після передачі прав на товар оформляється взаємозалік по аналогії з договором позики.

Складність такої схеми полягає в далекоглядності: потрібно заздалегідь чітко знати суму реалізації, щоб випустити вексель саме такого номіналу.

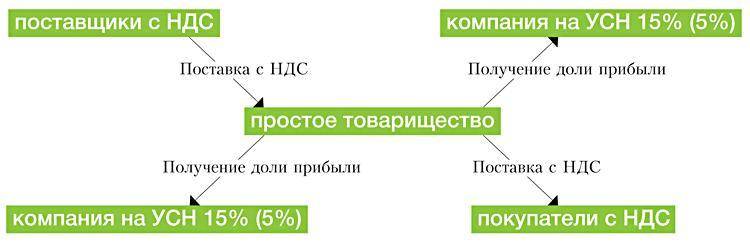

просте товариство

Просте товариство - це тимчасова співпраця організацій з метою досягнення поставленої мети. Реєстрації в ФНС таке об'єднання не вимагає. Уклавши договір, сторони вносять вклад в єдину справу у вигляді майна, грошей, компетентність, репутацію.

приклад роботи

Розглянемо роботу цього методу на прикладі. Фірма Д і С створили просте товариство і внесли вклади: фірма Д - майном, а фірма С - грошима. За договором вклади визнаються рівнозначними.

Через певний час поставлені цілі досягнуті і договір товариства розривається. При цьому фірма Д отримує гроші, а фірма С - майно. Така операція по закону не обкладається ПДВ.

неустойка

Можна виділити ще одну поширену схема: застосування штрафних санкцій. У договорі прописуються умови про виплату неустойки за певні порушення (наприклад, терміну відвантаження, оплати). При цьому продажна ціна навмисно занижується.

Покупець порушує договірних зобов'язань, сплачує витрати. Вони не входять до бази розрахунку ПДВ у продавця. У підсумку: покупець купує товар за вигідно йому ціною, а продавець отримує очікуваний прибуток і заощаджує на частини ПДВ.

Перераховані вище способи дозволяють підприємцям скоротити податкове навантаження абсолютно законними способами. Перш, ніж вибрати той чи інший шлях, слід досконально вивчити чинне податкове законодавство. Не варто забувати, що перераховані вище методи прекрасно знайомі податковим органам.

висновок

Юристи, практикуючі в справах, пов'язаних з фінансовою діяльністю, попереджають, що кожен метод оптимізації ПДВ працює тільки під конкретну ситуацію. І немає ніякої гарантії, що саме підходить вам. Мислите глобально, комбінуйте підходи і домагайтеся максимального результату.

Основні способи та схеми зменшення ПДВ розглянуті в цьому відео:

https://www.youtube.com/watch?v=IMMtqL7Xm60

Com/watch?